Как вытеснить набор сервисов и Excel одним приложением для семейного банкинга

11.02.2022

На протяжении жизни у человека меняются финансовые потребности. Подросткам и молодежи актуальна помощь в управлении деньгами, с началом самостоятельной жизни — кредитование и инвестиции, а с появлением семьи — более сложные инструменты вроде страхования, ипотеки и общих счетов. В идеальной вселенной банк сопровождает каждого клиента на протяжении всего жизненного цикла, предлагая подходящие продукты и инструменты для управления личным благосостоянием.

В реальности большинство банков ограничиваются пониманием клиента как личности с индивидуальными потребностями. Единицы идут чуть дальше и предлагают дополнительные карты. Семью как целостную сущность до недавнего времени на российском рынке никто не воспринимал — получилось, что у этой группы людей с огромным количеством потребностей и целей нет инструмента для комплексного решения.

Недавно на перспективную нишу сделал ставку SBI Банк — часть японской SBI Holdings. Запустить лучший MVP цифрового сервиса для семейного банкинга помогали исследователи Markswebb. Нам предстояло изучить потребности клиентов и предложить решения, которые наилучшим образом будут их закрывать.

|

На примере инсайтов проекта приоткрываем черный ящик семейного банкинга в России: |

Важно: речь пойдет о функциональных возможностях и интерфейсах сервиса. Качество технической реализации и стоимость услуг критически влияют на качество пользовательского опыта, но в рамках разговора о потребностях аудитории и способах их решения не имеют значения, поэтому мы сознательно их опускаем.

Кому нужен семейный банкинг и зачем

Семейный банкинг — это поддержка семьи, которая выражается в помощи на разных этапах жизненного цикла людей. Первый опыт совместной жизни и быта (аренда квартиры, путешествия), получение водительских прав, первая работа и страховки, оформление брака, рождение ребенка, ипотека, покупка машины, тяжелые ситуации, поддержка родителей. Важно, что это помощь в широком смысле, а не просто возможность перевести деньги.

Позиционирование, нейминг и дизайн финансовых услуг, как семейных, привлекает на эмоциональном уровне, создает прямую связь с такой ценностью, как семья. Это больше, чем рекламное позиционирование стандартных финансовых продуктов, как связанных с семейными ценностями, но на самом деле не предназначенных для семейного использования.

Семейный банкинг — это экосистема, ориентированная на разные сегменты пользователей на всем жизненном пути, и поддержка в удовлетворении фундаментальных потребностей — рациональных и эмоциональных.

Услуга семейного банкинга в среднем слабо осознается аудиторией

Подавляющее большинство участников исследования решают свои семейные финансовые задачи с помощью индивидуальных инструментов и привыкли к этому. У пар есть потребность находиться с партнером в едином информационном пространстве во всем, что касается семейных финансов. Не имея инструмента от банка, люди приспосабливают для этого мессенджеры.

На восприятие семейного банкинга влияет стадия жизненного цикла семьи

Финансовые традиции могут меняться под воздействием значимых жизненных событий. Объединение людей в семью сопровождается возникновением доверия друг к другу в части управления финансами, и единое пространство поддерживает это чувство. У основных кормильцев появляется потребность контролировать расходы других членов семьи, не имеющих дохода. В том числе детей.

Выход в декретный отпуск ведет к снижению личного дохода женщины и ландшафт семейных финансов меняется. Приоритеты в финансах и традиции в семье эволюционируют с начала совместного проживания, при появлении детей и далее — при присоединении пожилых родителей. Люди старшего возраста задумываются о передаче наследства. При разрушении семьи общие финансы становятся болезненной темой, и на этой стадии отношений востребованность инструментов семейного банкинга резко снижается.

При этом владельцы общего счета не готовы «приглашать» в семейный банкинг не членов семьи — например, нянь и помощников по хозяйству. Для расчетов достаточно переводов на карту.

Родители хотят привить детям правильные финансовые привычки, но ограничены в инструментах

Передача денег ребенку — часть программы воспитания. Родители используют деньги, чтобы мотивировать детей совершать правильные поступки, решать полезные для их развития задачи. Со временем у детей формируются свои категории затрат, для которых родители не всегда готовы использовать реквизиты основных счетов — например, оплата игр. Эта задача решается быстрым и удобным открытием виртуальных карт.

Родители хотят приобщить детей к современным способам управления финансами, но банковские приложения для этого не подходят — они расцениваются как сложные и слишком функциональные для ребенка.

У людей есть потребность в помощи для эффективного управления бюджетом

У семей распространены два типа планирования финансов: на год и на месяц, для обоих подходов важен периодический анализ. Для ежемесячного планирования — в целях контроля остатка до конца месяца, для годового — для планирования крупных покупок, затрат на отдых и инвестиций. У партнеров, имеющих свободные средства, есть потребность эффективно их размещать, принимая совместные решения.

Банк может помочь лучше планировать расходы, подсказывая куда лучше потратить деньги сейчас, а что можно оплатить позже. Например, «на этой неделе важно продлить страховку, а ЖКУ — попозже, так как через 7 дней должна поступить зарплата».

Консолидация всех расходов семьи на одном счете открывает больше возможностей для получения повышенного кешбека — это важно аудитории с экономической точки зрения и может быть мотиватором.

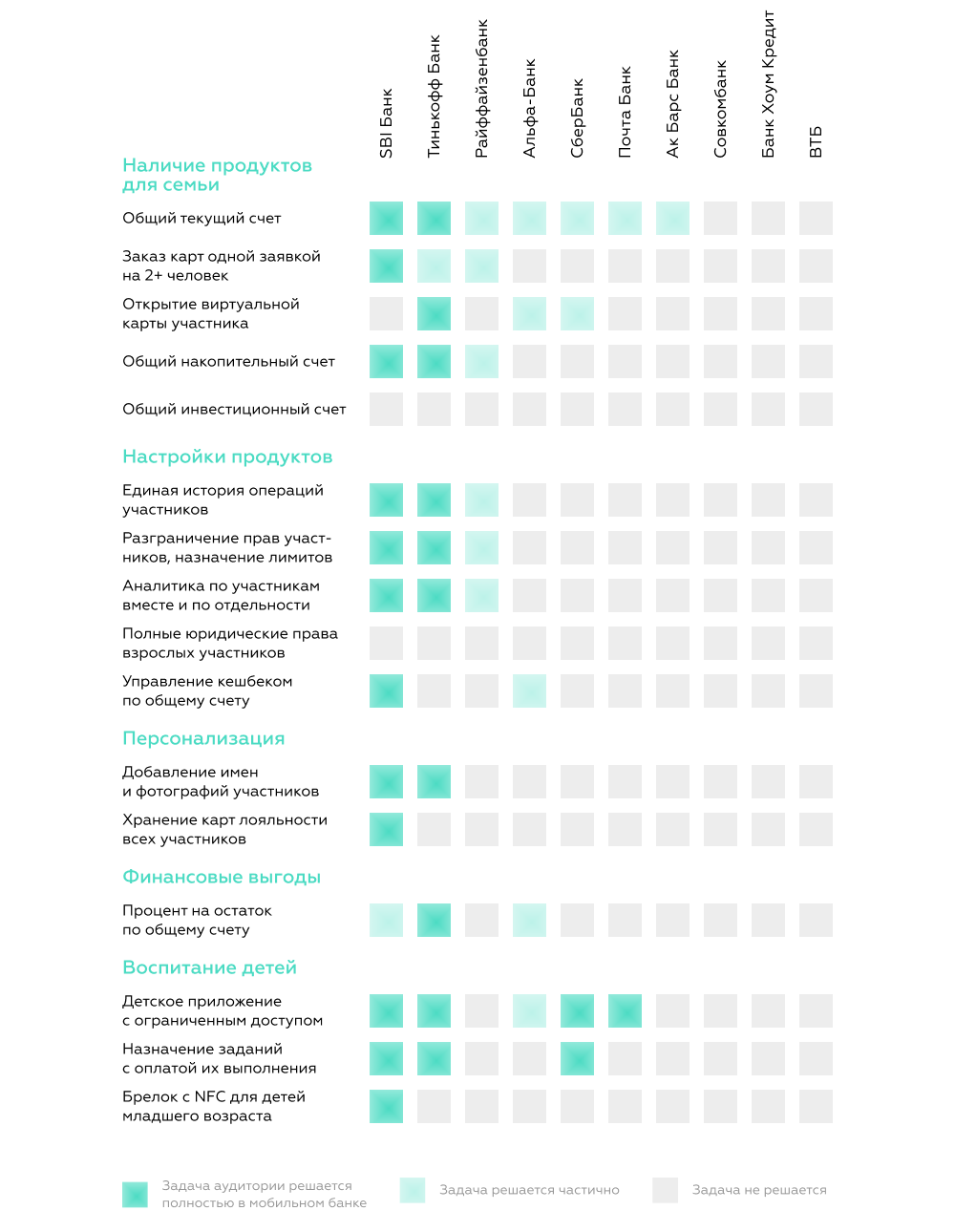

В России развитие семейного банкинга — на начальной стадии

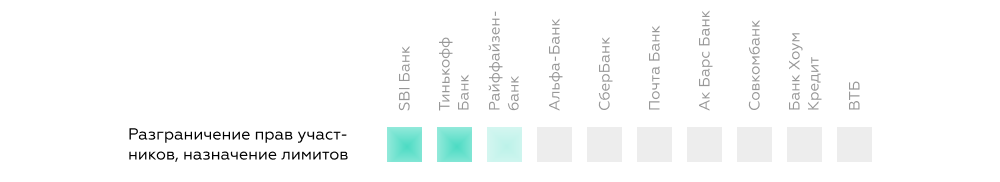

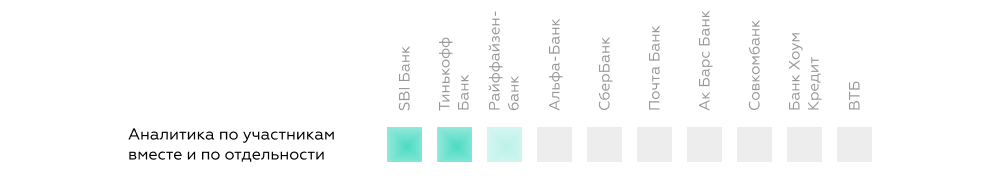

Явно выделяются три подхода к семейному банкингу:

- Mobile-first: SBI Банк, Тинькофф Банк.

- Desktop-only: Райффайзенбанк.

- Дополнительные карты: Альфа-Банк, СберБанк, Почта Банк и Ак Барс Банк.

- Не развивают семейный банкинг: Совкомбанк, Банк Хоум Кредит, ВТБ.

Семьи берут ипотеку и рассчитывают бюджет, копят на большие покупки или создают подушку безопасности, учат детей финансовой грамотности и поддерживают пожилых родителей. За то время, пока российские банки фактически игнорировали сегмент, требования к их реализации усложнились в разы. Люди привыкли быстро и просто управлять личными финансами онлайн и не готовы на меньшее для семейного бюджета. А рынок пока не готов им это дать.

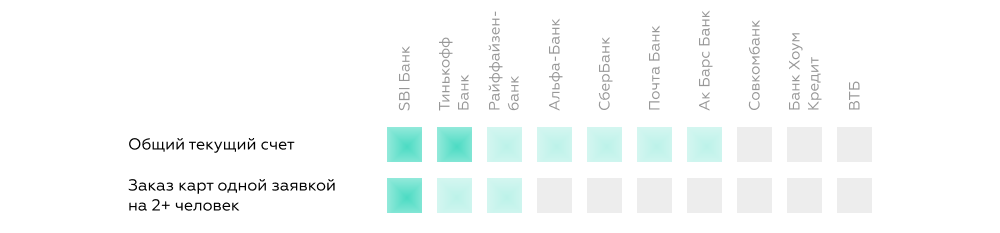

При открытии счета клиентов ждет множество ограничений

Только клиенты SBI Банка и Тинькофф Банка могут открыть общий счет для нескольких участников в мобильном банке. В Тинькофф этот продукт называется «Совместный счет», его можно открыть независимо от личного для общих трат с одним или несколькими другими клиентами. Есть ограничения:

- можно пригласить только гражданина России старше 14 лет — для детей есть отдельная карта, все операции по которой идут через счет родителей;

- можно открыть максимум три совместных счета;

- в каждом совместном счете может быть до 10 пользователей.

Это может быть проблемой, если счет общий не для семьи, а для спортивной команды, и используется для совместных покупок. Если один из участников не является гражданином России, добавить его не получится.

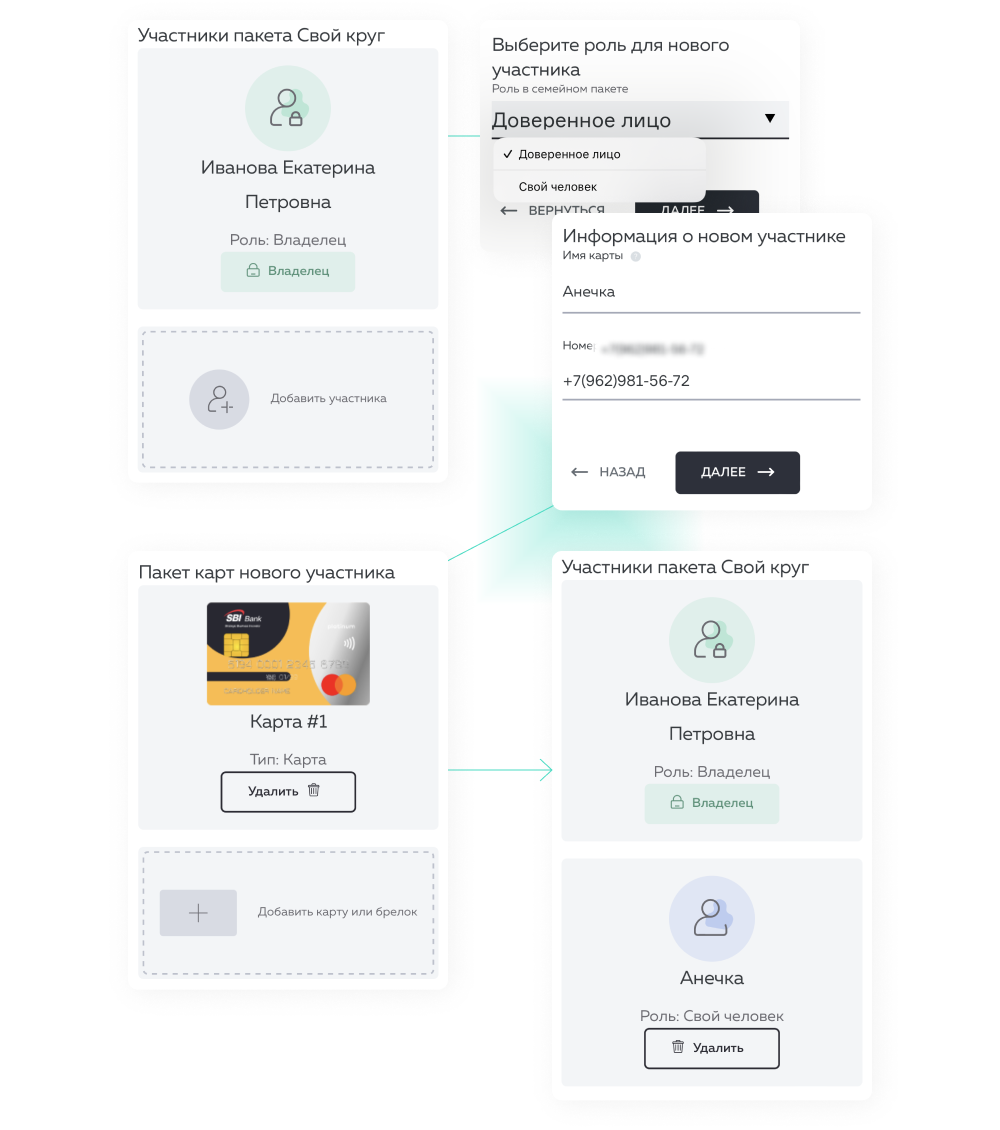

В SBI Банке нет ограничений по возрасту, гражданству и количеству участников. Одной заявкой можно открыть карты на семью из трех и более человек. В любой момент доступно добавление участников удобным способом — самостоятельно заполнить форму в мобильном приложении, позвонить в банк или заказать обратный звонок.

Сразу можно назначить роли, причем «ребенком» можно сделать кого угодно: получив этот статус в семейном счете, участник будет видеть только свои финансы. Это может быть полезно для пожилых родственников: деньги будут надежно защищены от мошенников.

Пользователи Райффайзенбанка могут оформить доверенность на пользование своим счетом только в отделении банка, а дать доступ к нему — только в интернет-банке. В мобильном банке нет никаких возможностей для управления общим счетом, он там даже не отображается.

В Альфа-Банке и СберБанке можно открыть дополнительную карту в мобильном банке, в Почта Банке и Ак Барс Банке — только в отделениях.

Только клиенты Тинькофф Банка могут открыть в мобильном банке виртуальную карту себе и другим участникам общего счета и сразу начать им пользоваться. Если участник совместного счета — не клиент банка, можно оставить заявку на пластик и после получения физической карты заказать виртуальную.

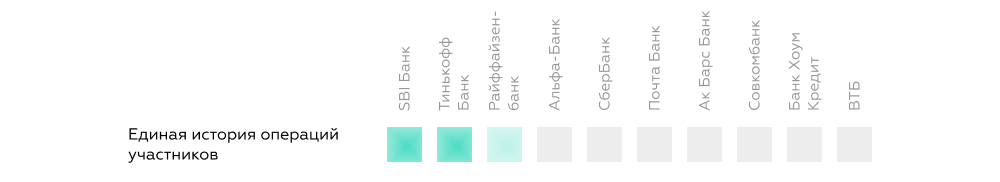

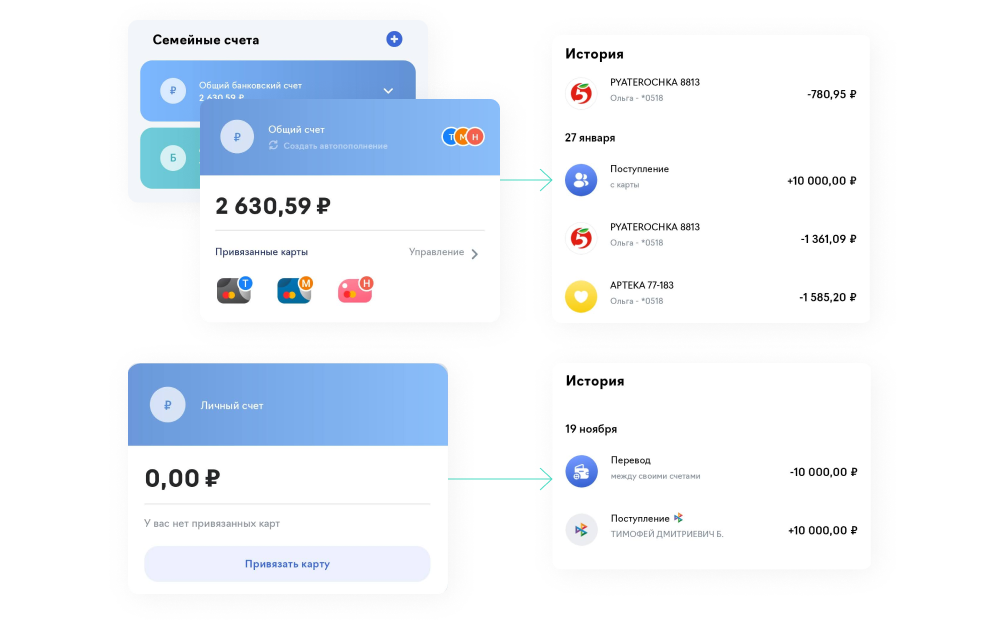

Банки плохо разделяют операции с личного и общего счетов

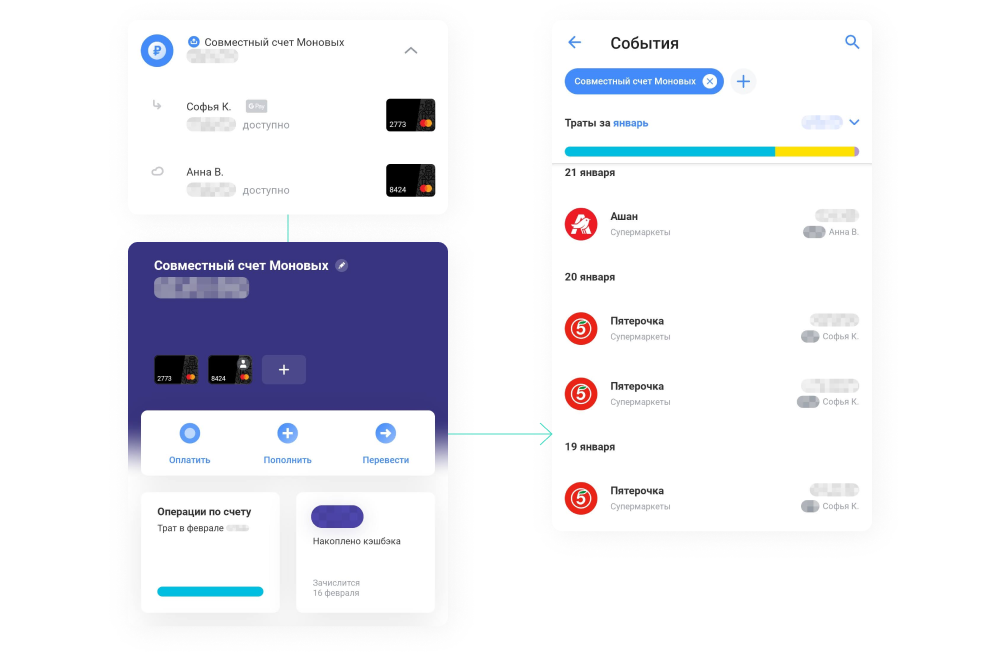

Пользователям общего счета важно видеть детали по пополнениям и тратам, чтобы соотносить движения денег с запланированным бюджетом. История операций отдельно личного и общего счетов доступна только в мобильных приложениях SBI Банка и Тинькофф Банка.

В интерфейсе Тинькофф легко запутаться, кто из участников совместного счета его пополнил — не хватает единого подхода к маркировке. Под суммой перевода отображается имя владельца (Софья К.), а не того, кто его пополнил (Анна В.). При совершении покупки под суммой — имя участника, который ее оплатил.

В приложении SBI акцент смещен с личных финансов на общие. На главном экране клиент видит все общие счета: может понять, сколько всего денег в семье и как они расходуются. В этом принципиальное отличие от подхода других банков, где все продукты показаны единым списком и один из элементов — семейный счет.

В истории под каждой расходной операцией указаны имя и последние 4 цифры карты, с которой была совершена оплата. Не хватает только подписей, кто из участников пополнил счет.

Клиенты Райффайзенбанка не могут видеть историю операций по общему счету в приложении мобильного банка, она доступна только в интернет-банке. В СберБанке, Альфа-Банке, Почта Банке и Ак Барс Банке полную историю операций может посмотреть только владелец счета. Держатель дополнительной карты видит только свои траты.

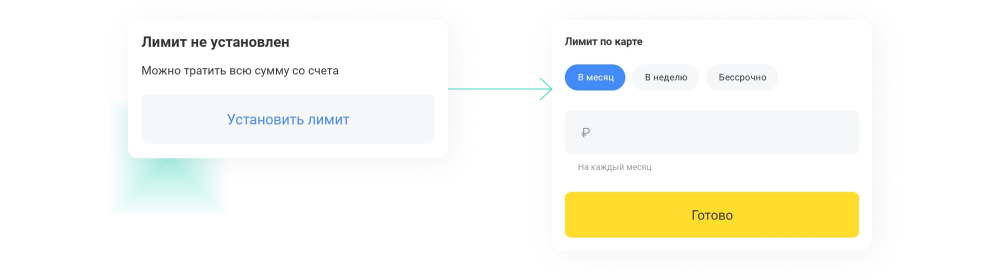

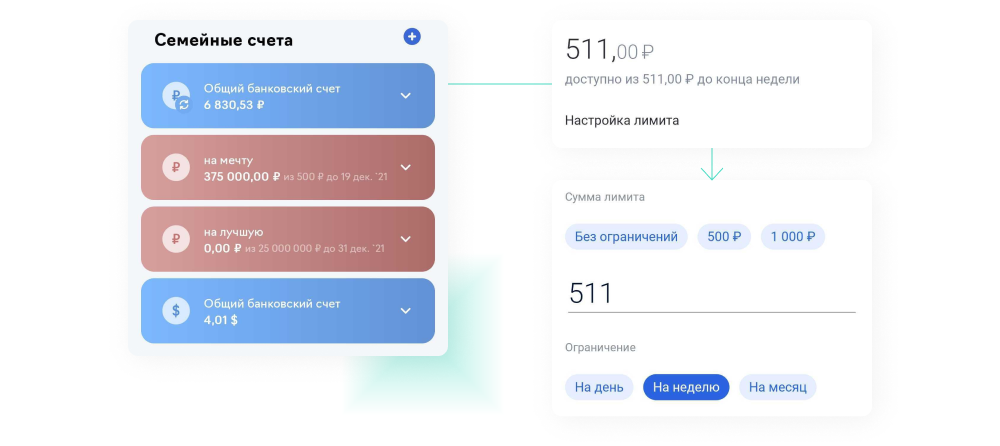

Полноценная настройка лимитов доступна только в SBI Банке

В Тинькофф эта возможность есть не у всех участников общего счета. Основной владелец может установить лимиты остальным участникам на месяц, неделю и бессрочно. Но участники совместного счета не могут, потому что у всех одинаковые роли. Это неудобно, когда владелец счета занят — например, на рабочей встрече, а ребенку нужно срочно увеличить лимит и никто не может помочь.

В SBI Банке лимиты может устанавливать как владелец счета, так и другие участники: на месяц, неделю и день. Есть быстрый выбор из популярных вариантов: 500 рублей, 1000 рублей и «без ограничений». Лимиты каждого участника сразу видны на главном экране рядом с аватаркой.

Основной владелец общего счета в Райффайзенбанке не может устанавливать лимиты другим участникам, их определяет банк. Информации о том, как это происходит и какими могут быть лимиты, на сайте банка нет. По информации от поддержки, лимиты не фиксированные и зависят от ряда параметров — например, текущего остатка на счете или транзакционной активности клиента. В банках, где можно выпустить дополнительную карту для ребенка, владелец счета может установить ему лимит на траты.

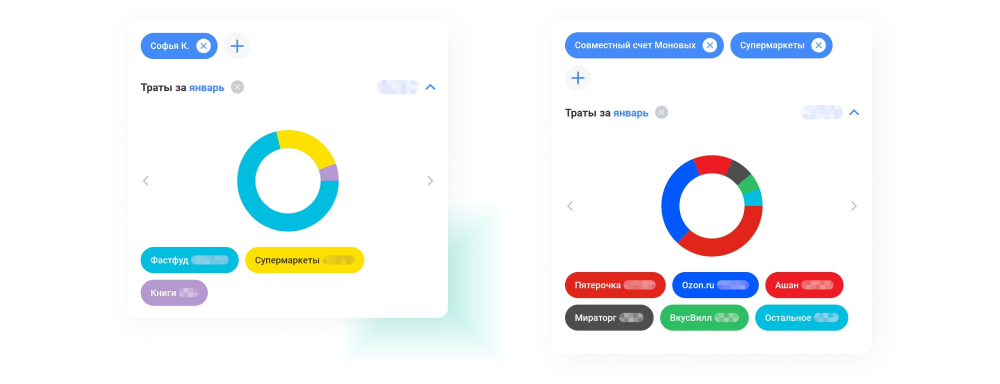

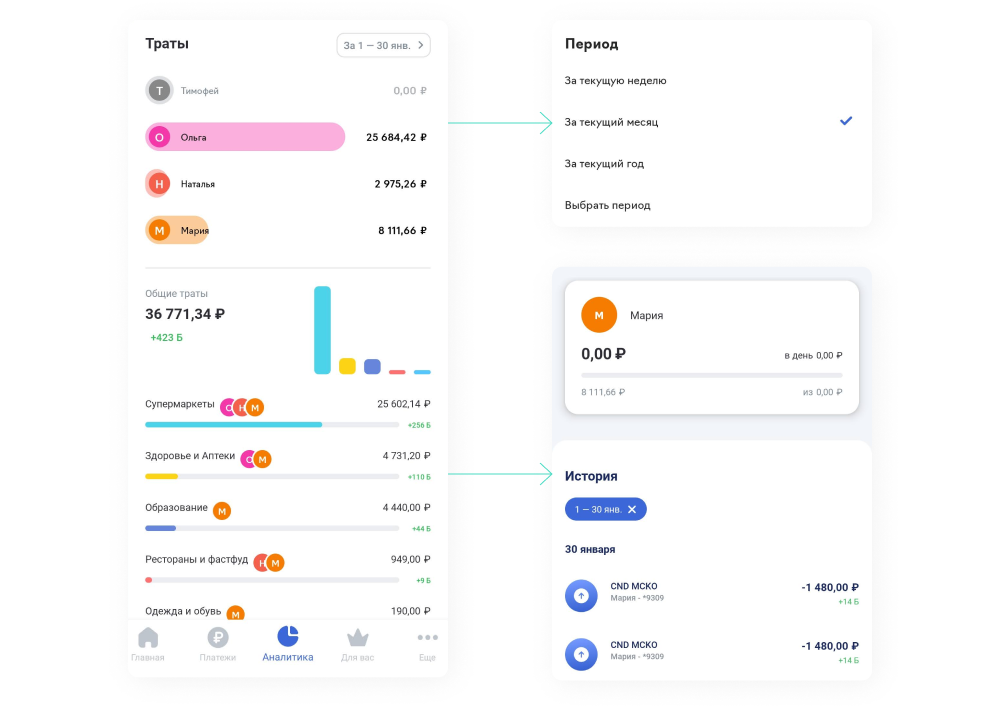

В аналитике счетов предусмотрены далеко не все сценарии

Аналитика общего счета доступна всем участникам только в приложениях SBI Банка и Тинькофф. Можно анализировать траты за разные периоды времени, по категориям и детально, доступна аналитика каждого участника отдельно.

В SBI Банке более наглядная визуализация. В разделе «Аналитика» есть диаграмма общих трат за выбранный период по категориям, детализация по каждой категории и аватарки участников, которые их совершали в конкретный период времени. На отдельном экране можно увидеть, сколько потратил каждый участник. Равноправный участник счета видит все операции, дети — только свои в отдельном приложении.

В Альфа-Банке, СберБанке, Почта Банке и Ак Барс Банке аналитика доступна только владельцу счета. В мобильном приложении Райффайзенбанка ее нет, только в интернет-банке.

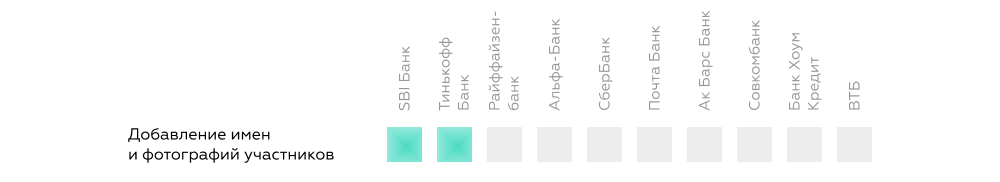

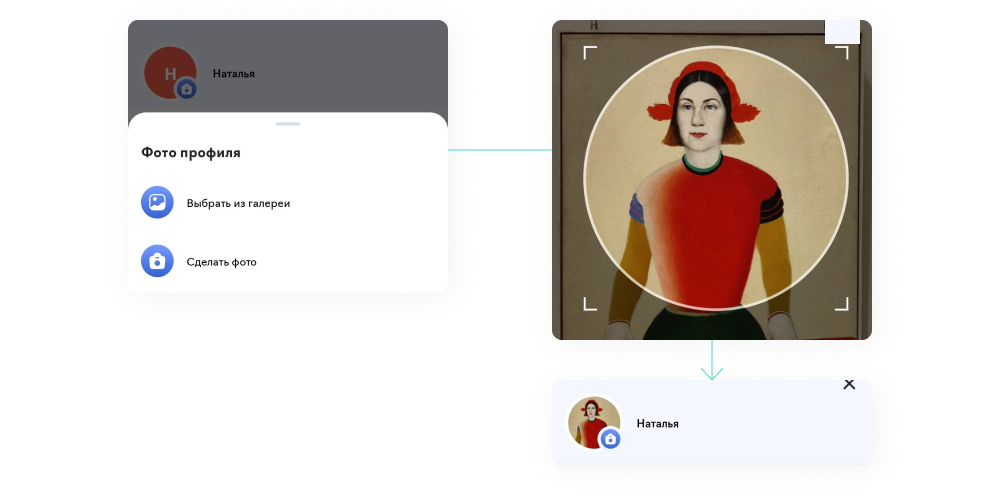

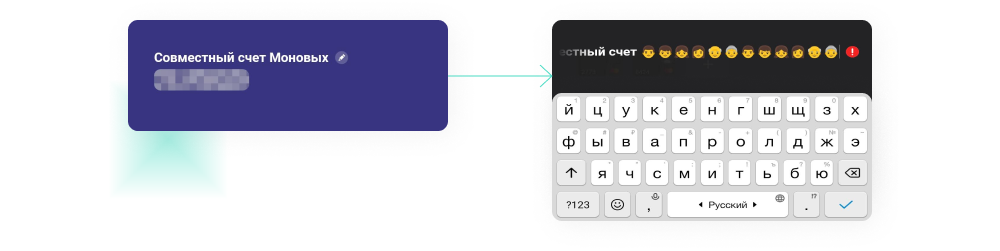

Персонализация — редкость, и доступна пока в ограниченном формате

Добавление имен и фотографий создает позитивный эмоциональный фон для пользователя приложения семейного банкинга, выделяя его на фоне других не имеющих таких эмоциональных якорей. В Тинькофф и SBI Банке можно полноценно кастомизировать название совместного счета или установить фотографии на аватар каждого участника.

Единственное ограничение Тинькофф — можно использовать только буквы, без эмоджи. В SBI Банке доверенное лицо (взрослого участника) нельзя назвать кастомно, имя тянется из паспортных данных. Ребенка во время заполнения заявки можно назвать, как угодно, но потом изменить информацию не получится.

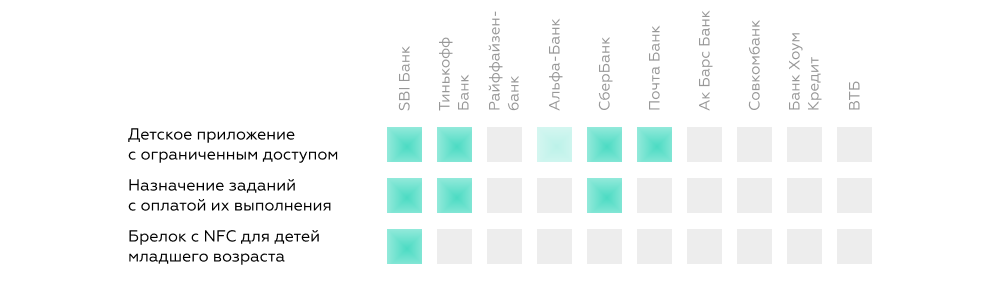

Детские приложения закрывают только часть потребностей родителей и детей

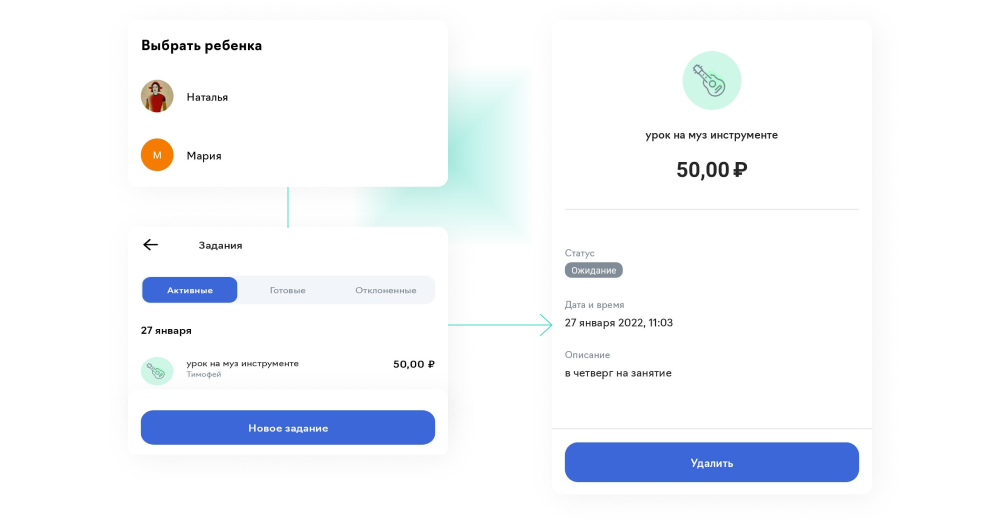

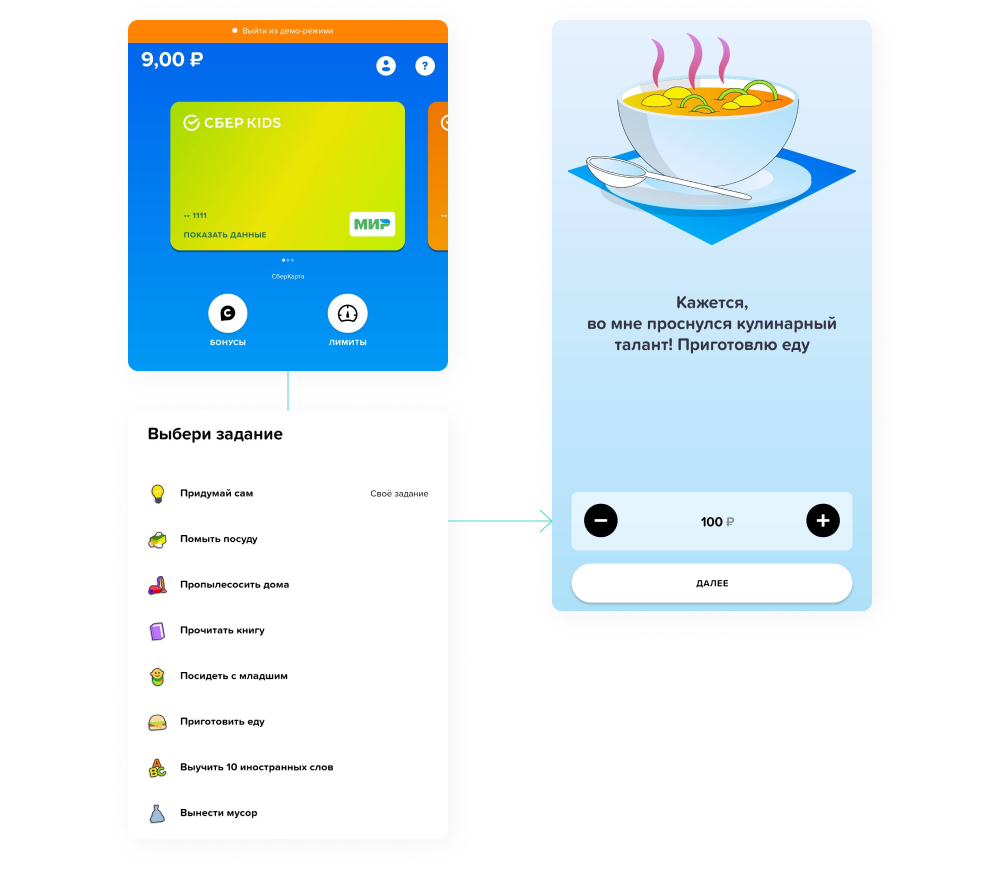

Они есть у четырех банков и нацелены на развитие финансовой грамотности детей. В приложениях Тинькофф банка, SBI банка, СберБанка и Почта Банка ребенок может получать специальные мотивирующие задания и вознаграждение за их выполнение. Например, мотивировать ребенка посещать больше уроков музыки вместо компьютерных игр, за которые родители не назначают вознаграждение.

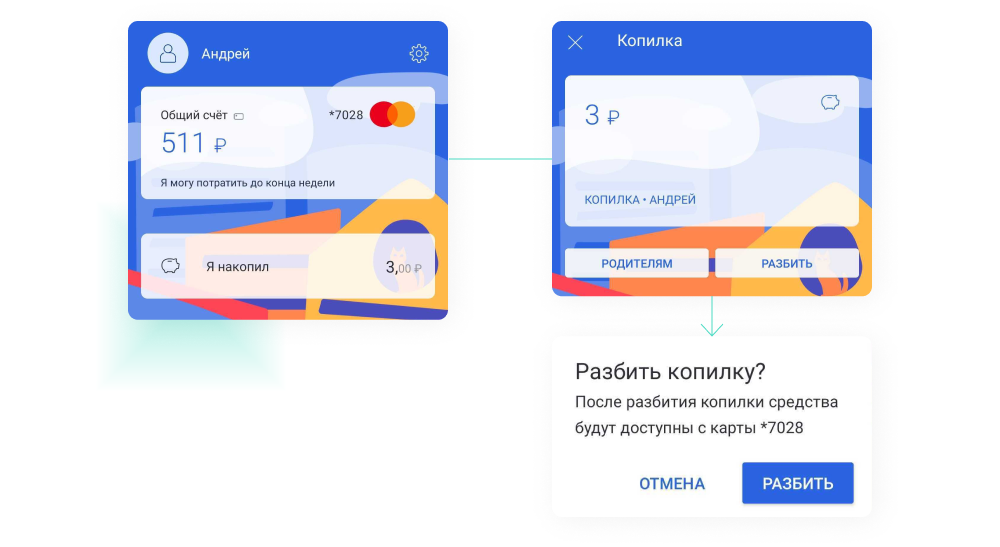

В SBI Банке любой взрослый участник общего семейного счета может посмотреть статус заданий: активные, готовые или отклоненные ребенком. В детском приложении все финансы ребенка разделены на основной счет и «копилку» — в нее попадают деньги за выполненные задания. Ребенок видит, сколько заработал, и получает мотивацию продолжать.

Потратить деньги можно двумя способами:

- «разбить копилку», в этом случае деньги из нее появляются на основном счете ребенка, он может их потратить;

- «перевести родителям» — например, если какая-то крупная покупка совершается совместно.

Дети клиентов Альфа-Банка могут использовать приложения для взрослых, но у них будут ограничены права. Райффайзенбанк отказался от детского приложения, и сейчас оно не доступно для детей клиентов банка.

Клиенты СберБанка могут изучить демоверсию детского приложения до того, как примут решение открывать дополнительную карту. В нем ребенок может сам себе назначить задание, оценить вознаграждение за выполнение и отправить запрос в виде ссылки на оплату с описанием любому клиенту банка, не только родителям.

Пользователи Тинькофф Банка при открытии дополнительной карты ребенку тоже могут назначать задания, но сделать это в пространстве общего семейного банкинга и отследить его выполнение нельзя.

Продвинутое управление выгодами стимулирует активность

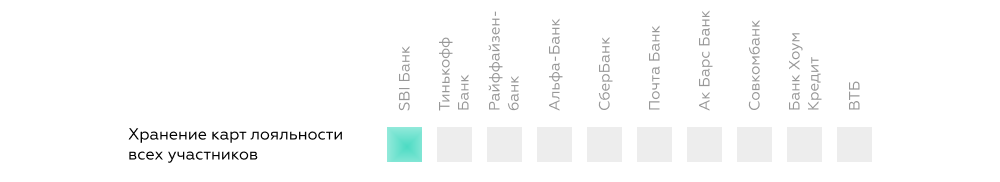

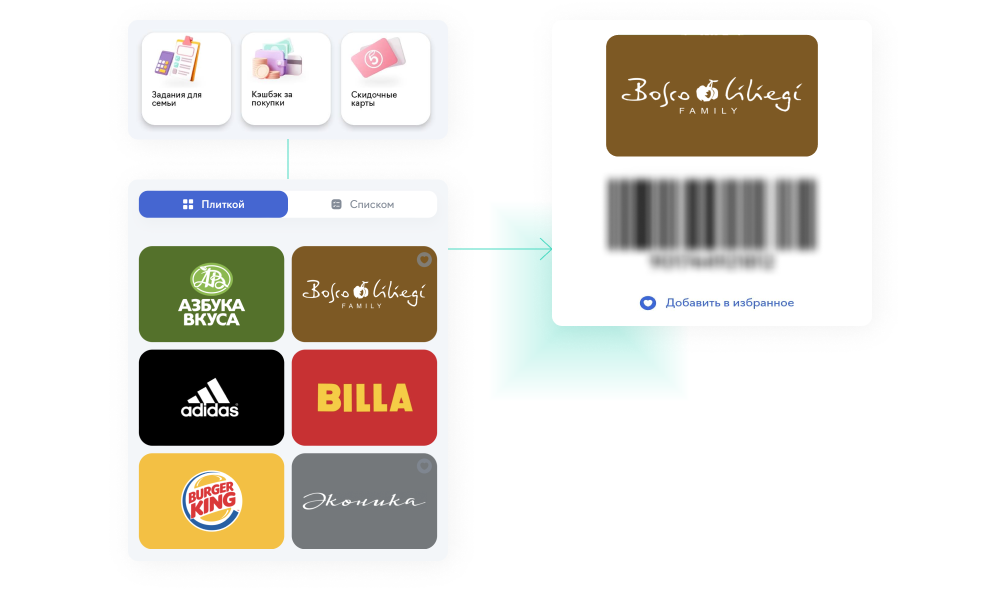

Большое количество карт лояльности в семье создает проблемы их совместного использования и неудобства, связанные с получением кодов подтверждения. Востребованы инструменты для хранения в одном месте с общим доступом.

Из всех десяти обследуемых банков для пользователей общего семейного счета SBI Банка представлен уникальный инструмент для мобильного банка — кошелек скидочных карт, аналог приложения «Кошелек». Все карты лояльности можно загрузить в приложение и не носить с собой, пользоваться ими могут все участники общего счета.

На кассе в магазине достаточно открыть мобильное приложение и отсканировать штрих-код карты. Если бонусная программа бренда предполагает увеличение скидки за оборот, семья быстрее достигнет максимальной скидки, чем один участник.

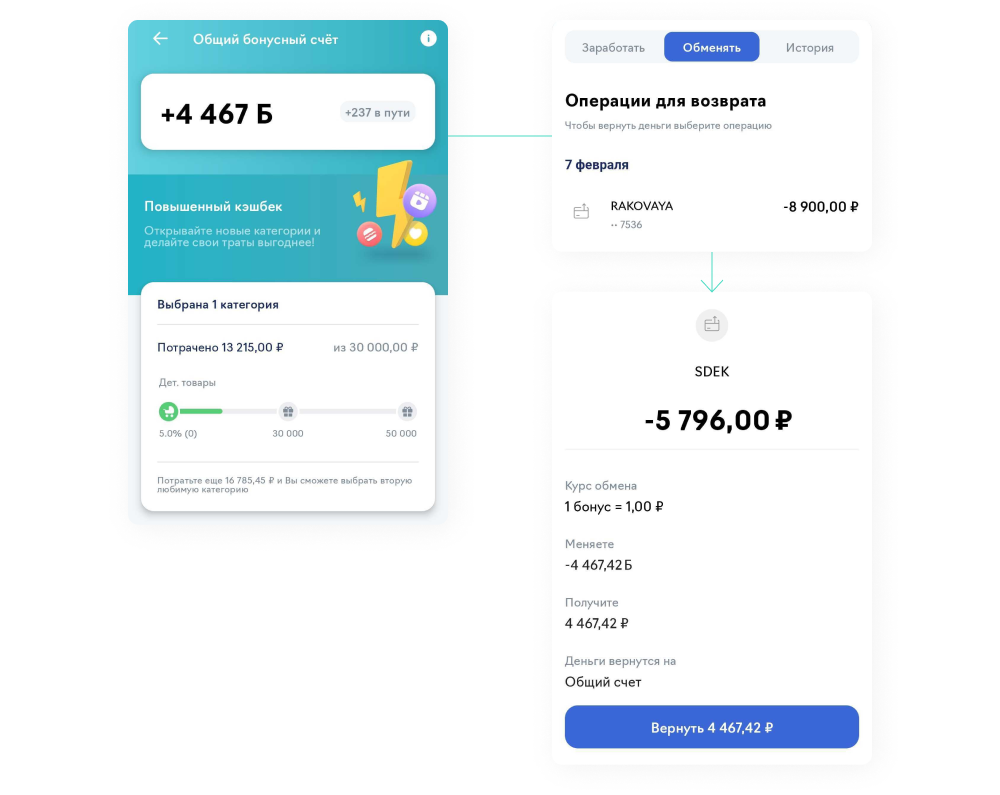

Также за операции по общему счету в SBI Банке начисляются бонусы, которые можно потратить на любую покупку от 5 тыс. рублей. Это происходит постфактум: пользователь возмещает часть стоимости товара или услуги в обмен на баллы. Списываются только все бонусы целиком, операция доступна из отдельного раздела «Бонусы», не из истории.

Развитие семейного банкинга требует дальнейших инвестиций

- Права собственности. Семейный банк, который позволяет членам одной семьи строить финансовые отношения на равных с юридической точки зрения. Общие инвестиционные и накопительные счета, где каждый взрослый участник общего семейного счета имеет юридические права и несет ответственность по нему.

- Семейное кредитование. Подача коллективных кредитных заявок, загрузка документов со-заемщика, упрощение контура совместного погашения долга.

- Детский банкинг. Встроенный в семейный банк инструмент для детей и подростков с особой системой вознаграждений, чтобы изучение личных финансов было не только полезным, но и увлекательным, с адаптированными продуктами, игровыми механиками и упрощенным интерфейсом.

- Банкинг для пожилых. Упрощенные интерфейсы для пожилых людей, тревожная кнопка (быстрый перевод денег).

- Инструменты планирования семейного бюджета на заданный период. Резервирование денег для важных оплат в будущем, система уведомлений о рисках превышения бюджета. Основанные на истории клиента рекомендации, как оптимизировать траты в течение планируемого периода. Анализ расходов в разрезе нескольких участников и в целом.

- Повышение финансовой грамотности и консультации по управлению деньгами — например, истории с лайфхаками управления семейными финансами.

- Получение дополнительных финансовых выгод для семьи при консолидации общих семейных расходов и сбережений от банка и его партнеров.

Эти точки роста актуальны в первую очередь для лидеров рынка. Тинькофф Банк уже решает много задач семейного банкинга, но ориентирован в первую очередь на отдельного субъекта, который контролирует счет. SBI Банку удалось запустить лучший на рынке семейный банк, который создает полноценное ощущение общего бюджета и единого информационного пространства, которого так не хватает семьям при управлении финансами. И клиенты это ценят. За последние полгода количество новых пользователей увеличилось на 25%, ежемесячно активных пользователей (MAU) на 27%. Семьи стали заказывать больше продуктов (+17%) и активнее совершать переводы (+31%). Другим участникам рынка для начала предстоит решить базовые задачи семей по управлению финансами.

Источник: markswebb.ru